钛素有“太空金属”、“未来金属”、“海洋金属”等美誉,是难熔金属中密度最低的金属元素,具有比强度高和抵抗腐蚀能力强的两大优点。钛合金比强度为高于镁合金、铝合金、高强钢,有利于减轻产品的重量;钛是极其活泼的元素,易与氧反应生成TiO2,这些氧化膜完整致密,在遭到局部破坏后能够瞬间修复,因此钛及钛合金拥有非常良好的抵抗腐蚀能力。

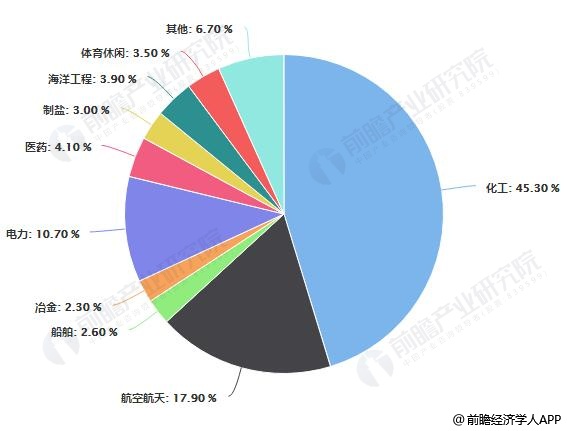

由于具有比强度高、耐腐蚀性强等优点,钛的应用十分广泛。以钛材为例,钛材在空中、陆地、海洋以及外层空间都有广泛的用途:航空航天、海洋工程、医药、化工、电力、冶金、制盐等。一般认为化工、电力、冶金、制盐为其传统需求,航空航天、海洋工程、医药为近几年才出现的新兴需求,增长空间巨大。

近年来,随着下游应用需求释放,我国钛行业保持平稳较快发展。一、从供给端来看:

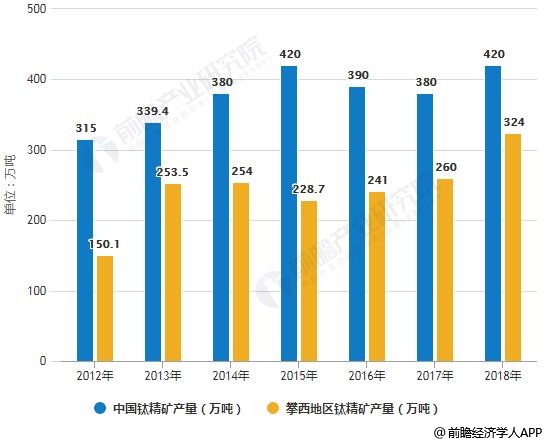

1、在钛精矿方面,根据攀枝花钒钛产业协会的统计,2018年中国共生产钛精矿大约420万吨,同比增长10.5%,其中攀西地区的产量为324万吨,占国内总产量的77.1%。

2、在海绵钛方面,2018年,中国共有8家企业生产了74953吨海绵钛,比2017年增长了2.8%,连续第四年增长。其中,攀钢钛业、洛阳双瑞万基、朝阳百盛产量位居前三位,产量分别达17600吨、15000吨、13200吨。

3、在钛锭方面,根据31家主要生产企业的统计,2018年共生产75049吨钛锭,比2017年增长了5.7%。钛锭的产量增长,主要是钛熔炼企业在市场低迷的情况下,将低价、不易存储的海绵钛熔炼成钛锭,存储备用。

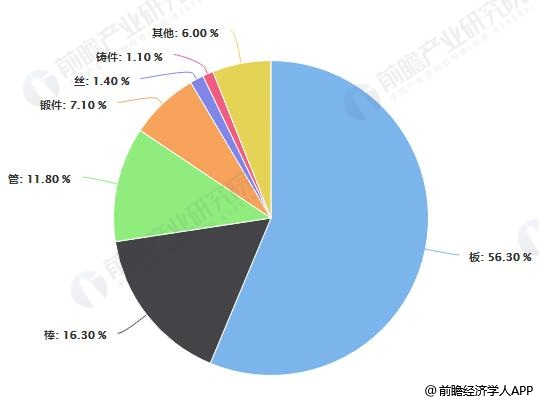

在钛加工材方面,根据30家主要生产企业的统计,2018年共生产钛加工材63396吨,同比增长了14.4%。其中,钛及钛合金板的产量同比增加了17.0%,占到当年钛材总产量的56.3%;棒材的产量也同比增长了4.9%,约占全年钛材产量的16.3%;管材的产量同比减小了13%,占到全年钛材产量的11.8%。

二、从需求端来看,2018年,中国海绵钛的总销售量为74953吨,国内销售量为78626吨,同比增长5.0%;钛材的总销售量57441吨,国内销售量47044吨,同比增长0.6%。

在需求领域方面,2018年,我国的钛材应用中,化工行业需求占到45.3%左右。在化工领域,钛材应用主要为抗腐蚀材料,六大应用领域分别为氯碱、纯碱、真空制盐、石油化纤、精细化工和无机盐。除了化工领域,航空航天、电力领域需求比重也超过10%,其余的下游需求较分散。

一是尽快整合中国钛产业链,首先从钛矿入手,通过引进国外先进的技术和工艺,改造目前的钛渣及海绵钛生产企业,形成海绵钛原料的高品质和批次稳定的供应渠道,其次是引进国外先进的钛合金加工工艺和装备,整合目前的国内钛加工公司,从熔炼、锻造、轧制、挤压、开坯等每个环节完善钛合金加工生产的基本工艺,形成均质、稳定的钛加工材批量供应链,把质量控制分散到每一个加工环节,形成高端航空航天钛合金加工材供应体系。

二是在目前供给侧改革和国家大力倡导军民融合在大好形势下,钛行业企业应抓住千载难逢的机遇,热情参加环保、智能制造军民对口配套产品等研制和生产,提升公司生存和核心竞争力,通过长期资金市场,在市场之间的竞争中谋求更大的发展机遇。

三是国内的钛行业和企业多数还是围绕多年来的传统钛应用领域和客户进行产品营销售卖,且半数企业还在是做行业上下游的业务,下游企业由于自身的实力、创新和业务能力等问题,难以开拓新的市场和应用,这就需要行业内企业在协会的领导下,抱团取暖,团结一致,组织起来,共同开拓新应用市场。

更多数据来源和分析请参考于前瞻产业研究院发布的《中国钛产业高质量发展前景预测与投资策略规划报告》。

【行业深度】2024年中国超导行业竞争格局及市场份额分析市场集中度较高

【行业深度】洞察2024:中国超导行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

2024年中国超导行业龙头企业分析——西部超导:超导业务全球领先【组图】

预见2024:《2024年中国薄膜太阳能电池行业全景图谱》(附市场现状、竞争格局和发展趋势等)

本报告前瞻性、适时性地对钛产业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来钛产业发展轨迹及实践经验,对钛产业未来的发展前途做出审慎...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。